Время написания: сентябрь 2007

Некоторые аспекты инвестирования, о которых не все задумываются

Тема украинского фондового рынка (УФР) интересовала меня давно, но его "участником" я стал только в августе этого года, и смог многие моменты, что называется, на собственном опыте прочувствовать намного лучше, чем в то время, когда был лишь сторонним наблюдателем. В этой стат5ье изложены мои субъективные оценки перспектив "инвестирования" в УФР для частных лиц – граждан Украины.

Почему "инвестирования" в кавычках? Среди базовых форм экономической деятельности, которыми являются:

- создание и/или распределение ценностей (производство, продажа);

- потребление ценностей (покупка);

- посредническая деятельность (эксплуатация транзакционной неэффективности экономики);

- инвестирование (вложение средств/ресурсов для получения большего возврата в будущем)

Фактически к инвестированию сейчас принято относить деятельность двух существенно разных направленностей, определяемых тем, каким образом будет получен возврат от вложений:

- вложение по принципу "купи подешевле – продай подороже";

- вложение для получения доходов разными порциями в течение долгого промежутка времени1.

Разница между инвесторами первого и второго типа в первую очередь во временном горизонте инвестирования. При том, что оба ищут высокие прибыли, первый надеется получить их просто за счет грамотного выбора времени входа на рынок и выхода из него, т.е. он пытается "обыграть" рынок благодаря своим уникальным качествам или доступной ему уникальной информации. Но, если учесть то, что действительно успешным спекулянтам приходиться работать по 14-16 часов в сутки без выходных при всех их способностях, знаниях и опыте, то на ум приходит параллель между инвестором, ожидающим быстро и легко достичь успеха таким путем, с игроком в казино (в наличии те же особенности: вера в собственную удачу/способности, а также уверенность во владении достаточной информацией). Большинство инвесторов-спекулянтов просто идут за волной: кто-то успевает что-то заработать, кто-то — потерять. Но действительно высокие прибыли получают только те, кто эту волну готовил, а также некоторые из лучших профессионалов этого дела, но никак не аматоры...

Долгосрочный же инвестор старается найти такие активы, вложив деньги в которые, он сможет, даже никогда не продавая их, получать достаточный доход — только от их деятельности. Поэтому он вкладывает в первую очередь в идеи и в людей, способных их осуществлять, в бизнес-предприятия с системным управлением и долгосрочным видением и людей, способных создавать или управлять такими предприятиями. Долгосрочному инвестору выгодна стабильность и поступательное развитие, потому что, хоть экономика в целом и не может непрерывно расти долгий период, а развивается циклично, отдельные идеи и предприятия могут содержать достаточный потенциал роста даже в долгосрочном плане. А вот краткосрочному инвестору выгодно иное — частые смены периодов недооценки и переоценки активов, на которых можно играть... Таким образом, именно чрезмерное участие спекулятивного капитала создает мыльные пузыри фондовых и других рынков.

Подход к инвестиционной деятельности двух типов инвесторов настолько отличается, что даже стили их рабочей жизни кардинально разные. Можно сравнить, например, как описывают свою работу двое из величайших инвесторов всех времен по мнению Investopedia.com: директор ПИФа Питер Линч и директор управляющей компании Уоррен Баффет.

Хотя внешне уход мой был неожиданным, решение уйти созрело не за одну ночь. Отслеживать такое количество компаний становилось все тяжелее к середине 80-х, когда индекс Dow Jones перевалил за 2000, а мне исполнилось 43. Управляя портфелем стоимостью, эквивалентной ВНП Эквадора, я почти перестал бывать дома и совсем забросил детей. А они быстро растут. Каждые выходные я с трудом вспоминал, как их зовут. Я проводил больше времени с Fannie Mae, Freddie Mac и Sallie Mae, чем со своими детьми.

Если человек начинает путать названия организаций с именами членов своей семьи, помнит две тысячи кодов акций, но забывает о дне рождения детей, это верный признак, что он заработался.

-- П. Линч, "Переиграть Уолл-стрит"

Что касается распределения капитала — это то, чем мы с Чарли [партнер Баффета] любим заниматься и что приносит нам бесценный опыт. В практическом смысле возраст не играет никакой роли в этом деле: вам не нужна хорошая координация или натренированные мускулы, чтобы таскать мешки с деньгами (слава небесам). До тех пор пока наш мозг будет действовать эффективно, мы с Чарли будем заниматься своей работой так же, как мы занимались ею раньше.

<...>

Сейчас в корпорации Berkshire действует вторая модель управления, и она будет действовать до тех пор, пока я нахожусь в компании. А у меня, позвольте заметить, отменное здоровье. Хорошо это или плохо, но, похоже, еще какое-то время я останусь владельцем и управляющим корпорации.

<...>

Чтобы не заканчивать наше повествование разговором о смерти, я хочу заверить вас, что никогда в жизни не чувствовал себя лучше. Мне нравится управлять Berkshire, а если удовольствие продлевает жизнь, то рекорд Мафусаила может быть побит.

-- У. Баффет, "Эссе об инвестициях, корпоративных финансах и управлении компаниями"

В этом контексте можно рассмотреть до боли знакомый нам сейчас "квартирный вопрос". Как объяснить цену квадратного метра киевского жилья на уровне брюссельской, мадридской или берлинской при существенно худшем качестве самого жилья и инфраструктуры, а также примерно в 3 раза меньшем среднем доходе?

С одной стороны, квартира — не акции, и жить где-то нужно. Что ж, при существующих сейчас ценах на аренду и ипотечные кредиты и тенденциях изменения на период 10 лет аренда 1-комнатной квартиры в Киеве обойдется примерно в 60 тысяч долларов на весь период против 210 тысяч при ставке кредита 12%. Со стороны арендодателя тоже не радужная перспектива: инвестирование сейчас в квартиру для последующей сдачи принесет 3-4% годовых, по сравнению с 10-15%, которые дает тот же депозит. И это не говоря о намного больших рисках и требуемых существенных затратах времени и усилий. Т.е. стоимость квартиры должна ежегодно расти даже минимум — на 10%, чтобы компенсировать разрыв с самым простым и безопасным способом вложения. Но есть ли долгосрочные предпосылки для такого роста? Ошибка многих спекулятивных инвесторов в том, что, видя единичный случай необычного роста, они принимают его за нормальный, способный к репродукции в будущем. Это было бы не так плохо, если бы ситуация затрагивала только самих инвесторов, которые получали бы прибыль или расплачивались только за свои решения, но в случае с квартирным рынком такое положение вещей влияет на гораздо больший круг людей...

Что же касается фондового рынка, то здесь ситуация иная: по идее, в нем участвуют только те, кого интересует в основном инвестиционный аспект этой деятельности, и, соответственно, их решения затрагивают только эту группу людей. В общем, он должен быть гораздо более привлекательной альтернативой недвижимости, особенно для спекулятивных инвесторов, но в Украине пока что не может играть такой роли по причинам, описанным далее.

Почему украинские акции (пока) ничего не стоят?

Как известно, стоимость актива рассчитывается как сумма приведенных денежных потоков, которые можно получить за период его использования. Для обыкновенных акций — это классический случай суммы приведенных дивидендов и цены последующей продажи акции. Данная реккурентная формула описывает модель, которая может иметь 2 реализации:- Западная экономика (в первую очередь, Соединенных Штатов), в которой большинство компаний находятся в публичных руках (т.е. ни один собственник не имеет контрольного пакета акций), имеют наемное руководство, более-менее представляющее интересы большинства акционеров, и поэтому в случае прибыльной деятельности распределяют большую часть прибыли в качестве дивидендов — это ведь совпадает с интересами акционеров.2 Некоторые корпорации даже стараются поддерживать традицию ежегодного увеличения дивидендов, выкупают акции, таким образом увеличиваю процент владения компанией каждого акционера и т.д.

- Т.н. Emerging Markets (например, Украина), не имеющие долгих традиций рыночной экономики. На первый взгляд, в действии тот же принцип: часть акций корпорации находится в публичных руках и по ним должны выплачиваться дивиденды. И ведь у нас есть много корпораций приносящих большую прибыль, не так ли? Банковская сфера на подъеме, цены на металл высокие, природные монополии тоже, вроде как, могут при грамотном управлении получать большие доходы... Но есть одно но, у всех наших даже условно публичных корпораций есть только один фактический собственник, владеющий порой даже не контрольным пакетом акций. И выходит так, что интересы этого собственника не совпадают с интересами миноритарных акционеров — он не хочет получать процент прибыли предприятия, пропорциональный своему участию в его капитале, и делиться с остальными собственниками. И оказывается, что в нашей среде это не так трудно организовать. Вариантов много: это и использование посреднических структур-трейдеров, которым продукция предприятия продается по себестоимости, и выплата дивидендов только по привилегированным акциям с реинвестированием нераспределенного остатка — ведь отрасль на подъеме. Казалось бы, должны помочь приход в Украину западных компаний и выход украинских предприятий на IPO на мировых финансовых рынках. Поживем-увидим, пока что, во всяком случае, первое не принесло никаких изменений (да и зачем западным компаниям делится прибылями с украинскими акционерами и таким образом уменьшать доходы собственных), а второе еще не набрало достаточных объемов, чтобы можно было делать какие-то выводы.

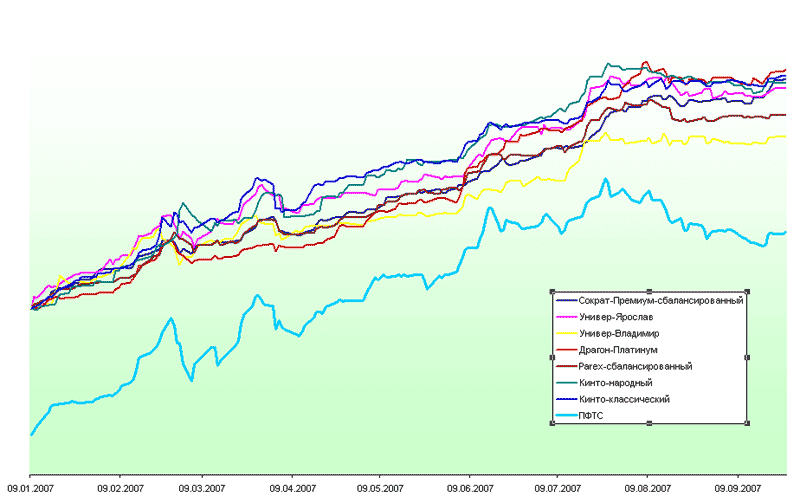

По сути, УФР сейчас — финансовая пирамида: основные участники рынка оперируют входной и выходной ценой, а не реальной стоимостью акций — это не долгосрочные инвесторы. И так будет продолжаться до тех пор, пока у существенной части компаний на рынке не появится традиции и перспективы дивидендов, ведь пока реальная стоимость их акций фактически равна 0. Для больших мировых игроков это еще одна площадка для вложения избыточных средств, для игры между собой, за ними тянутся маленькие игроки, пытающиеся успеть ухватить кусок с общего пирога. Для украинского инвестора – частного лица — это казино, даже для украинских ПИФов, не имеющих возможности диверсифицировать вложения — это тоже казино, что можно видеть из рис. 1.

| Рис. 1 — показывает, что подавляющее большинство украинских открытых ПИФов повторило падение ПФТС, обусловленного августовским ипотечным кризисом в США5 |

Украинский рынок очень волатильный. Он в первую очередь сильно зависит от мировой конъюнктуры, как показывают августовские события — вследствие кризиса на американском ипотечном рынке индекс ПФТС откатился на 13%, хотя новости от украинских предприятий в основном позитивные — западным фондам просто нужно уменьшать риск своих портфелей. Во-вторых, он зависит от политической ситуации в стране: это неправда, что рынок не отреагировал на кризис с досрочными выборами — он потерял 13% за 2 дня сразу после 2 марта, но быстро восстановил утраченное, когда испуг прошел, и стало ясно, что кардинальных изменений не намечается. Западным инвесторам по большому счету все равно, кто у власти, но они хотят, чтобы риск находился под контролем их расчетов, в которые плохо укладываются катастрофические события. Это легко можно увидеть по графику изменения индекса ПФТС за последние 3 года: бурный рост, начавшийся в конце 2006 стал возможен после того, как в стране наконец сложилась, как казалось на тот момент, достаточно долгосрочная политическая конъюнктура. (Поэтому можно с уверенностью сказать, что, например, до конца этого года индекс тоже не будет расти, пока не сформируется новая коалиция...)

1 кроме того, картина была бы не полной, если не учесть такой вид, как сбережение (в идеале, безрисковое вложение с определенным доходом, превышающим инфляцию), относительно которого всегда оценивается привлекательность рискованных видов инвестирования

2 У.Баффет пишет: "Неограниченная прибыль должна удерживаться, только если есть разумная перспектива, имеющая исторические прецеденты или обусловленная глубоким анализом будущего,— когда каждый доллар, удержанный корпорацией, создаст для владельцев, по меньшей мере, один доллар рыночной стоимости. Это произойдет, если только нераспределенные средства принесут прибыль не меньше той, что обычно доступна инвесторам"

3 http://www.expert.ru/printissues/ukraine/2006/10/13_ukr_fin_market/

4 Подобный финансовый механизм также ипользуется в таких изобретениях страховой индустрии, как перестрахование и секьюритизация катастроф — http://radar.oreilly.com/archives/2007/08/securitizing_ri.html

5 В графике показано:

- для каждого ПИФа: изменение стоимости условных 1000 гривен средств, вложенных 1 января 2007 г.;

- для ПФТС: изменение индекса (которое не приводилось к первоначальной базе 1000 пунктов). На 1 января значение индекса составляло примерно 500 пунктов, т.е. процентный рост индекса в таком же масштабе, как и у представленных ПИФов был бы в 2 раза выше. Но, учитывая то, что портфель этих ПИФов только на 40% может состоять из акций, коэффициенты взаимно компенсируются и на рисунке индексы приведены в примерное соответствие. Также нужно учесть тенденцию расхождения индекса и стоимости пая под конец периода из-за получения фондами доходов от вложений в депозиты и облигации

No comments:

Post a Comment